Di Alexandra Christiansen, Portfolio Manager della strategia Global Climate Transition Engagement di Nordea

Mentre stiamo entrando nella prossima fase della decarbonizzazione globale, gli investitori istituzionali stanno ripensando le loro strategie. Invece di evitare settori ad alte emissioni come cemento, acciaio, utilities e gestione dei rifiuti, molti stanno ora investendo nella loro trasformazione – facendo progredire gli obiettivi climatici e creando valore a lungo termine.

Questi settori sono tra i maggiori responsabili delle emissioni globali, ma rimangono essenziali per le economie moderne. Disinvestire da essi potrebbe sembrare un approccio diretto alla decarbonizzazione del portafoglio, ma ciò non riflette la realtà economica e rischia di mettere in secondo piano i progressi necessari per ridurre le emissioni nell’economia reale. Sempre più investitori stanno adottando un approccio diverso: sostenere gli “improvers”, ossia aziende con piani credibili di transizione e capacità di realizzare una decarbonizzazione che crei valore.

Questa strategia sta già dando risultati. Ad esempio, la strategia Global Climate Transition Engagement di Nordea, che si concentra sugli improvers, lo scorso anno ha ottenuto un risparmio di emissioni nell’economia reale di 24 tonnellate di CO₂ per milione di euro investito – oltre 12 volte il tasso di riduzione dell’indice MSCI ACWI1 – e negli ultimi 3 anni ha raggiunto una riduzione del 16% dell’intensità di carbonio, superando significativamente il modesto calo dell’1,6% dell’MSCI ACWI nello stesso periodo2. Inoltre, questo risultato è stato raggiunto senza compromettere l’interessante livello dei rendimenti.

Perché investire in settori ad alte emissioni?

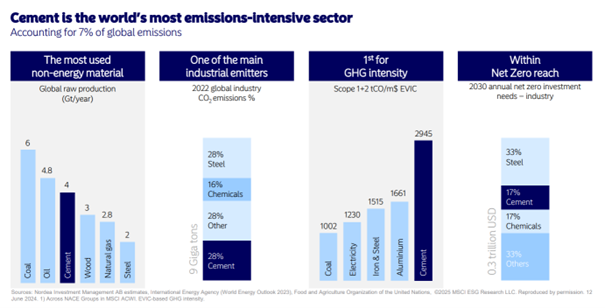

L’industria pesante e le utilities sono tra i maggiori responsabili delle emissioni globali. Il cemento da solo è responsabile di circa il 7% delle emissioni globali di CO₂3 L’acciaio, essenziale in tantissimi ambiti, dalle infrastrutture all’energia rinnovabile, è un altro settore ad alte emissioni. Le utilities svolgono un ruolo chiave nell’accelerare la transizione energetica sostituendo la generazione di energia da fonti fossili a rinnovabili e modernizzando le reti elettriche.

Disinvestire da questi settori vorrebbe dire eliminare l’opportunità di influenzare i processi di transizione e rinunciare a rendimenti interessanti derivanti da percorsi di decarbonizzazione che creano valore. Al contrario, un azionariato attivo consente agli investitori di impegnarsi con le aziende in un momento in cui le politiche e le dinamiche di mercato stanno creando nuovi incentivi per la decarbonizzazione. Ad esempio, la grande maggioranza delle emissioni del cemento proviene dalla produzione di clinker, con oltre la metà derivante da processi chimici a cui la sola sostituzione energetica non può far fronte – evidenziando la necessità di un cambiamento sistemico. Riteniamo di avere un vantaggio nella comprensione dei cambiamenti tecnologici, politici e comportamentali dei consumatori in questo settore rispetto al mercato più ampio, e possiamo sfruttare questo vantaggio per generare alpha e partecipare a una significativa riduzione delle emissioni4.