La liquidità sta finalmente dando i suoi frutti

Dal 2008 in avanti, gli investitori più prudenti hanno vissuto tempi difficili. Con le banche centrali concentrate a mantenere i tassi di interessi prossimi allo zero o addirittura in territorio negativo, la ricerca di rendimento in strumenti con un livello di rischio contenuto rappresentava una sfida impegnativa. Questo paradigma è completamente cambiato nel 2022.

Negli ultimi 18 mesi, la BCE ha aumentato i tassi ben 10 volte, portandoli dal -0.5% al 4.5%. Altre banche centrali hanno seguito il medesimo approccio, creando un impatto sui rendimenti dei titoli obbligazionari e sull’offerta di prodotti bancari. Se da un lato questo scenario sta esercitando una considerevole pressione su chi ha contratto mutui o prestiti, costringendoli a far fronte a interessi più elevati o addirittura a dover estinguere anticipatamente le proprie posizioni debitorie, dall’altro offre ai detentori di liquidità l’opportunità di ottenere interessi positivi dai propri depositi bancari, fondi monetari o obbligazioni governative.

Cash is king…lo è davvero?

La corsa alla liquidità è stata quindi una conseguenza logica in questo periodo, nutrita sia dalle turbolenze del mercato azionario e obbligazionario ma anche dall’opportunità di beneficiare di interessi più elevati con un rischio molto limitato.

Inoltrandoci in questo 2024, però, la liquidità potrà ancora offrire questa sorta di rifugio per gli investitori? Molto probabilmente no.

Dove orientarsi quindi?

Il cambio di rotta delle politiche monetarie visto negli ultimi 18 mesi è stato unico nel suo genere. Abbiamo abbandonato la terra degli interessi negativi formatasi

post Grande Crisi Finanziaria per probabilmente non farci più ritorno, almeno per il prossimo futuro. Al contempo le prospettive di un ulteriore incremento dei tassi sono pressoché remote.

Ciò che rimane nebuloso, è definire per quanto i tassi potranno mantenersi ai livelli attuali, considerando il rallentamento inflazionario ed economico. La sfida quindi è come posizionare il proprio portafoglio per poter ottimizzare i rendimenti nei diversi scenari possibili.

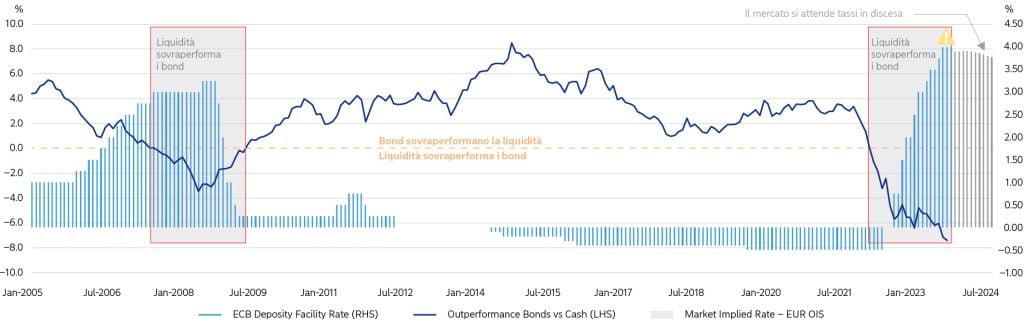

Il grafico sotto riportato illustra brillantemente l’ultima occasione in cui la liquidità ha sovra-performato l’obbligazionario nel 2007-09, enfatizzando come le performance relative dei bond rispetto alla liquidità abbiano iniziato ad apprezzarsi in prossimità del picco dei tassi di interesse.

Sebbene occorra considerare diversi scenari economici, le aspettative di mercato intravvedono all’orizzonte tassi in discesa e la reazione è sempre molto veloce. Gli investitori che vogliono impiegare la propria liquidità prima che la traiettoria discendete dei tassi possa iniziare a creare danni, possono trovarsi nella posizione di comprare titoli obbligazionari e prezzi sostanzialmente più elevati.

Per quanto a lungo la liquidità potrà sovraperformare ibond?

É ora di agire

Alla luce degli ultimi incontri delle banche centrali, il messaggio recepito dal mercato vede il ciclo di rialzo dei tassi aver raggiunto il proprio picco. Gli investitori quindi sono chiamati a ponderare la prossima mossa per posizionare il proprio portafoglio nonostante il persistere di numerose incognite riguardo alle tempistiche dei futuri tagli dei tassi.

In questo contesto si connotano tre potenziali scenari da considerare:

Primo scenario: nessuna recessione. La crescita economica resta positiva, l’inflazione si attesta su livelli moderati e i tassi rimangono più o meno quelli attuali. In questo scenario “cash is king” e continua a generare rendimenti interessanti anche se la pressione inflazionistica continua a eroderne il potere di acquisto. Le obbligazioni a basso rischio molto probabilmente offrono performance inferiori alla liquidità dato che il valore del capitale nominale rimane sotto stress. Gli investitori dovranno perciò avventurarsi nel segmento dell’High Yield alla ricerca di rendimenti tali da invogliarli ad abbandonare le proprie posizioni cash. In questo scenario senza alcuna recessione, l’High Yield si dimostra particolarmente attraente. Le soluzioni “crossover”, che combinano High Yield e Investment Grade, possono costituire il compromesso per intercettare rendimenti più elevati senza esporsi completamente all’ High Yield.

Va considerato che questo scenario è il meno probabile dei tre analizzati: anche qualora il primo taglio dei tassi dovesse avvenire fra circa una anno, verrebbe anticipato dal mercato compromettendo la situazione “cash-is-king”.

Secondo scenario: leggera recessione. La crescita economica e l’inflazione rallentano portando le banche centrali a tagliare i tassi di interesse. In questo scenario, i tassi di interesse in calo impattano negativamente sul rendimento offerto dai depositi di liquidità. Di contro, le obbligazioni vedono lo yield andare in territorio negativo accompagnato da un sostanziale apprezzamento e il capital gain potrebbe compensare la perdita di rendimento. I bond perciò sovra-performano la liquidità. Con una leggera recessione aumentano i rischi per la parte High Yield spingendo gli investitori a considerare sempre soluzioni “crossover” o per quelli più conservativi, puramente titoli Investment Grade. I tassi di interesse in declino possono spingere i rendimenti nella parte finale della curva conferendo un notevole appeal alle strategie con duration più elevata.

Terzo scenario: recessione. Crescita economica, inflazione e tassi di interesse in sostanziale calo. I tassi in caduta impattano sia sulla liquidità che sul comparto obbligazionario, ma i prezzi dei bond aumentano di concerto con il calo dello yield, specialmente per le lunghe scadenze. Ciò può bilanciare la perdita di yield e spingere le obbligazioni a sovra-performare le posizioni cash anche in questo scenario. Con l’irradiarsi di una vera e propria recessione, le obbligazioni con scadenze lunghe e alta qualità – titoli governativi, covered bond e titoli corporate di altissima qualità – sono le meglio attrezzate per generare i rendimenti desiderati dagli investitori.

Non solo liquidità

Mantenere un certo livello di liquidità è una necessità pratica (e psicologica) per far fronte alle proprie spese, ma negli ultimi anni i saldi dei conti correnti sono cresciuti vistosamente anche in virtù della mancanza di alternative più redditizie. Per alcuni investitori questa attitudine si è tradotta in un approccio attendista, mentre per altri in un incremento delle proprie posizioni liquide.

Detto ciò, questi possono godere di maggiori possibilità di ottenere rendimenti a lungo termine attraverso un’asset allocation più ampia della sola liquidità, aggiustando periodicamente il proprio posizionamento. Anche solo implementando una minima componente di rischio nel proprio portafoglio può comportare rendimenti leggermente superiori che capitalizzano nel tempo.

Di certo, resta la tentazione di bloccare la propria liquidità per 12 mesi a fronte di un rendimento interessante. Questa scelta, però, comporta per l’investitore il dover gestire una situazione a scadenza in cui i tassi di interesse saranno inferiori e l’occasione di entrare in altre asset class con un buon tempismo sarà ormai alle spalle.

Ora quindi è il momento per i detentori di elevate ed eccessive posizioni liquide di riconsiderare la propria allocation. Con lo stabilizzarsi e il ricalibrarsi dei principali indicatori di mercato – tassi di interesse in calo nel breve o medio periodo – anche l’attrattiva della liquidità rispetto al comparto obbligazionario è destinata a mutare.

Quali sono quindi le alternative obbligazio-narie?

La storia ci insegna che le obbligazioni tendono a performare meglio della liquidità una volta raggiunto il picco dei tassi di interesse ed è esattamente quanto è stato descritto finora.

Detto ciò, il segmento obbligazionario costituisce una categoria molto vasta con un ampio spettro di scelte di rischio e rendimento.

Gli investitori con un basso appetito per il rischio possono orientarsi verso bond con duration corta (e bassa sensibilità al variare dei tassi) e un rischio di credito molto contenuto (basso rischio di default), mentre chi è più concentrato ad aumentare i propri rendimenti e perciò più propenso al rischio può aumentare l’esposizione alla variazione dei tassi e al rischio di credito.

Gli investitori, invece, con delle idee chiare riguardo a specifici driver di mercato possono concentrare le proprie scelte su soluzioni dedicate a uno o più di tali driver.

Il principio più importante da tenere a mente è ovviamente il concetto di diversificazione. Che si scelga di mettere il naso timidamente nel mondo dei bond a basso rischio o di tuffarsi con sicurezza nel territorio High Yield, un portafoglio ben gestito e diversificato rappresenta la chance migliore per ottimizzare i rendimenti aggiustati per il rischio e aggiungere extra-performance.

Nordea Asset Management offre una varietà di soluzioni obbligazionarie che spaziano da un livello di rischio decisamente basso, che può fare gola a chi cerca un’alternativa alla liquidità, fino a strategie con un rischio e un potenziale di rendimento più elevato che sono ben posizionate per beneficiare significati- vamente delle dinamiche di mercato che possono ma- nifestarsi in un contesto di picco dei tassi di interesse.

Nella tabella riportata in seguito, mettiamo in luce diverse nostre strategie che possono risultare interessanti per i clienti pronti a muoversi nel comparto obbligazionario per irrobustire i propri rendimenti.